宇都宮のした相続不動産・売却手続き:名義変更から確定申告まで徹底解説!

ひょうきん:相続した家って…売れるの?手続きが多すぎて、正直どこから手をつけていいか全然わかんないよ〜!

さゆり:そんな人、多いのよ。でも大丈夫。名義変更や税金、売却の順序を理解すれば、スムーズに現金化もできるわよ。

ひょうきん:え、マジで!?それ、もっと早く知りたかった…。さゆりさん、教えて~!

さゆり:任せて。この記事で、名義変更から確定申告まで、一通りわかるようにまとめておいたから、じっくり読んでね。

親から相続した土地や家などの不動産。「売却して現金化したいけど、何から始めればいいの?」という方は非常

に多いです。相続による不動産の売却には、名義変更、税金、売却タイミング、控除制度など、事前に知っておき

たいポイントがいくつもあります。

この記事では「相続・不動産・売却手続き」に関する基本的な流れや注意点、よくある疑問までを、わかりやすく

解説します。これから不動産の売却を考えている方は、ぜひ最後までお読みください。

| ・相続・不動産・売却手続き:まず必要なのは名義変更 ・父名義の土地は売れるか? ・不動産売却の注意点 ・相続・不動産・売却手続き:税金と控除制度、そして売却タイミング ・土地を3年以内に売却した場合の税制メリット ・売却した時に3,000万円まで控除できる制度 ・土地を5年以内に売却した場合の注意点 ・不動産売却の分割方法と確定申告 ・相続・不動産・売却手続きのまとめ ・関連記事リンク |

宇都宮の相続した不動産・売却手続き:まず必要なのは名義変更

ひょうきん:ねぇさゆりさん、父の名前のままの土地って…そのまま売ってもいいの?

さゆり:ダメよ。まずは「名義変更」、つまり相続登記をしないと売却できないの。登記簿に自分の名前が載っていないと、そもそも権利がないって扱いになるのよ。

ひょうきん:え〜っ!じゃあ放置してたらマズいじゃん…。てか、書類いっぱい必要なんでしょ?

さゆり:そうね、戸籍とか印鑑証明とか色々揃える必要があるわ。でも安心して、この記事でどんな書類が必要かも、わかりやすくまとめてあるから。

相続した不動産を売却するには、最初に「相続登記(名義変更)」を済ませる必要があります。被相続人(亡くな

った方)の名義のままでは売却することができません。

父名義の土地は売れるか?

よくある質問に「父名義の土地は売れるか?」というものがあります。結論から言うと、名義変更(相続登記)を

行わない限り、売却はできません。

相続登記を行うには、以下の書類が必要です:

-

被相続人の戸籍謄本(出生から死亡まで)

-

相続人全員の戸籍謄本と印鑑証明書

-

遺産分割協議書(相続人全員の合意が必要)

-

不動産の固定資産評価証明書

これらを準備し、法務局に申請を行うことで名義変更が可能になります。書類に不備があると申請が受理されない

ため、慎重に確認しながら進めましょう。

2024年からは相続登記が義務化され、3年以内に登記しないと過料(罰金)が科される可能性もあるため、できる

だけ早めに進めましょう。放置してしまうと、後に相続人が亡くなってさらに相続人が増え、手続きが複雑になる

恐れもあります。

不動産売却の注意点

名義変更後、売却に進む際には以下のポイントに注意が必要です:

-

相場より安く買い叩かれないよう、複数の業者に査定を依頼する

-

土地や建物の状態・境界問題・接道義務などを事前に確認する

-

相続人が複数いる場合、売却代金の分割方法を事前に決めておく

売却後にトラブルになる例も多く、専門家のサポートを受けることでスムーズな手続きを進めることができます。

また、売却を急ぐあまり「買取業者」にすぐ依頼してしまうケースもありますが、買取は価格が相場よりも安くな

る傾向があります。時間に余裕がある場合は、まずは仲介による売却を検討して、最終的に納得いく形で進めるこ

とが大切です。

相続・不動産・売却手続き:税金と控除制度、そして売却タイミング

ひょうきん:さゆりさん、相続した家を売ると税金めっちゃ取られるって聞いたんだけど…ほんと?

さゆり:たしかに税金はかかることがあるけど、特例や控除を使えば大きく減らせるのよ。知らないと損しちゃうわ。

ひょうきん:へぇ〜。なんか「3年以内に売ると得」とか「3,000万円控除がある」って噂も聞いたけど…それって本当?

さゆり:そう、本当よ!取得費加算の特例や居住用の3,000万円控除って制度があるの。売却のタイミングによっては節税額が全然違ってくるの。

ひょうきん:知らずに売っちゃったら…めちゃくちゃ損するパターンじゃん!あぶね〜!

さゆり:この記事では、そういった制度やタイミングの見極め方も紹介してるから、ぜひしっかり読んでおいてね!

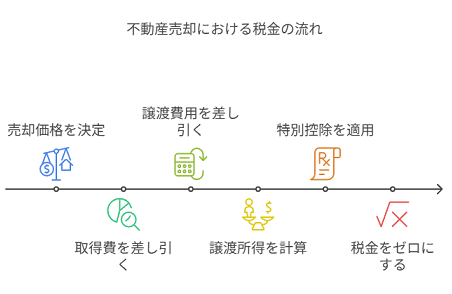

売却する際に最も気になるのが「税金」です。売却によって得た利益(譲渡所得)には、税金がかかる場合があり

ますが、相続不動産には特例や控除制度が存在します。

土地を3年以内に売却した場合の税制メリット

「土地を3年以内に売却すると得なの?」という質問も多くあります。実は、相続発生から3年以内に売却すれば、

**「取得費加算の特例」**を利用することができます。

これは、相続税の一部を不動産の取得費に加算することができる制度で、課税される譲渡所得を減らすことができ

るため、節税効果があります。

例えば、相続税を300万円支払っていた場合、その金額を取得費に加算することで、売却益から差し引かれる額が

増え、結果として課税される金額が抑えられるのです。売却する前に相続税を支払っている方は、必ずこの特例が

使えるかどうかを確認しましょう。

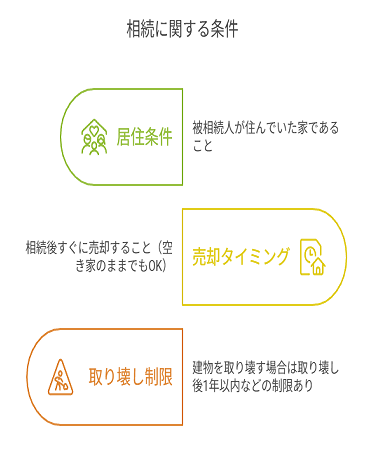

売却した時に3,000万円まで控除できる制度

さらに、「売却した時に3,000万円まで控除できる制度」も存在します。これは**「居住用財産の3,000万円特別

控除」**です。

ただし、適用には以下の条件があります:

-

被相続人が住んでいた家であること

-

相続後すぐに売却すること(空き家のままでもOK)

-

建物を取り壊す場合は取り壊し後1年以内などの制限あり

この制度を使うことで、譲渡所得が3,000万円以下なら税金ゼロになる可能性もあります。

特に地方の空き家を売却する場合などには非常に有効であり、上手に活用すれば相続人の金銭的負担を大幅に軽減

できます。

土地を5年以内に売却した場合の注意点

「土地5年以内売却」の注意点として、譲渡所得税の税率が高くなるという点があります。所有期間が5年以下だ

と、短期譲渡所得扱いになり、税率は最大39.63%になります。

相続による取得日は、原則として被相続人が取得した日を引き継ぐため、5年以上所有していた場合は「長期譲渡所

得」として税率が低くなることが多いです。売却のタイミングには注意しましょう。

短期譲渡の税率が適用されてしまうと、思った以上に納税額が増えてしまい、売却益の手取りが減ってしまうこと

もあります。

不動産売却の分割方法と確定申告

「不動産売却 分割」については、相続人同士で売却益をどう分けるか、遺産分割協議書などで明確にしておくこと

が大切です。また、売却によって利益が出た場合は確定申告が必要になります。

-

必要書類:売買契約書、登記事項証明書、譲渡費用の領収書など

-

提出期限:翌年の2月16日〜3月15日

特に複数人で相続した不動産を共同で売却する場合、それぞれが納税義務者となるため、個別に確定申告を行う必

要があります。申告漏れや計算ミスを防ぐためにも、税理士に依頼するのが安心です。

また、確定申告をすることで、譲渡費用や取得費が適切に控除されるため、結果として税金を軽減できる可能性が

高くなります。

宇都宮の相続した不動産・売却手続きのまとめ

ひょうきん:名義変更に始まって、税金や控除、確定申告まで…やっぱり相続って大仕事だね〜。ぼく1人じゃムリだわこれ。

さゆり:大丈夫よ。この記事を読めば、全体の流れがつかめるはず。名義変更→売却準備→税金対策→売却→確定申告の順で、ひとつずつ進めていけばいいの。

ひょうきん:タイミングとか制度をちゃんと知ってれば、税金も減らせるってわかったよ!やっぱ知識って大事だね〜。

さゆり:そうね。放置すれば空き家リスクや税金負担も増えるし、できるだけ早めに行動するのがコツよ。困ったときは専門家に相談するのも忘れずにね。

不動産を相続したら、「名義変更→売却準備→税金対策→売却→確定申告」という流れをしっかり把握することが

大切です。特例や控除制度をうまく使えば、手元に残るお金を最大化することも可能です。

また、相続した不動産のまま長期間放置すると、空き家問題や老朽化による修繕費、固定資産税の負担など、思わ

ぬ出費が発生することもあります。売却を検討する場合は、できるだけ早い段階で準備を進め、専門家と連携して

手続きを行うようにしましょう。

関連記事リンク

家族間トラブルを事前に防ぐ実践的アドバイス。 🏠 家族信託・土地・共有名義:トラブルを防ぎ円満な資産運用を実現する方法

「共有名義問題」を家族信託で整理する方法を提案。 📝 家族信託・不動産・相談:トラブル回避と資産承継のためのベストな相談先とは?

「どこに相談すべきか」を具体的に示して実行しやすい内容。

ひょうきん:

相続のことって、つい後回しにしがちだけど、もめごとや損失を防ぐには「準備」が一番大事!

宇都宮で不動産を持っているなら、うちの特集シリーズで要点チェックしとくといいですよ~。

この下(👇)が、僕が読みやすくまとめた、ぜんぶ実践的な内容ばかりです!

“争続”を避けるために必要な基礎知識と心構えを紹介。 📘 相続対策Ⅰ:非課税世帯でももめる?争族対策と遺言のすすめ

相続税がかからない家庭ほど、遺言の重要性が高まります。 📘 相続対策Ⅱ:資産があるなら必見!節税対策としての不動産活用術

評価減や特例の活用で、節税につながる不動産戦略を解説。 📘 相続対策Ⅲ:不動産オーナー向け|法人化・M&Aで資産を育てる相続へ

事業承継や法人化による長期的な資産管理の実例も紹介。 📘 相続対策Ⅳ:成功のカギは手順にあり|失敗しない相続の進め方

名義変更・登記・相続登記義務化までの実践ガイド。 📘 相続対策Ⅴ:認知症・信託・納税資金の備えで家族を守る

判断能力低下に備えた信託・成年後見・保険の活用法。 📘 相続対策Ⅵ:間違った節税で損しないために|出口戦略の考え方

節税だけでなく「将来売却時」を見据えた資産設計へ。 📘 相続対策Ⅶ:まとめ|7ステップでわかる“争わない・損しない”相続の実践法

プロローグ~第Ⅵ章を総まとめ!すぐ実践できる最終章。

🟧 売却相談(価格査定、相続物件の処分など):👉 不動産の売却

🟧 購入相談(資金計画、住宅ローンなど):👉 不動産の購入

🟧 境界線や共有名義の問題:👉 不動産の共有名義 |

👉 遺産分割 |

👉 境界・接道・トラブル

🟧 空き家・老朽化した建物の活用・管理:👉 空き家・空き地管理 |

👉 リフォーム・活用案

外部リンク:国税庁「相続財産を譲渡したときの取得費の特例」

内部リンク:不動産売却と相続の関連記事|エステート丙(ひのえ)

相続不動産を売却するには、やるべきことが多く、タイミングや手続きのミスが損失に直結します。この記事を参考に、まずは名義変更から始めて、必要な手続きをひとつずつ確実に進めていきましょう。

👉 相続不動産の手続き・税金を整理した「相続のまとめページ」はこちら

by エステート丙(ひのえ) since 2014