宇都宮で相続した不動産の売却・税金対策:損をしないための節税ポイントと注意点

キザ:さゆりさん! 相続した家を売るって聞いただけで、税金がドーンと来るイメージなんですけど…ぼく、もう財布が震えてます💦

さゆり:ちょっと大げさね(笑)。でも油断は禁物。節税制度や税率のルールを知らないと、ほんとに何十万円も損するわよ。

キザ:えぇっ、数十万!? 営業で稼いでも即消えちゃうじゃないですか…(angry)

さゆり:だから今回の記事で「3,000万円特別控除」とか長期・短期で変わる税率とか、しっかり解説するの。キザさんは“営業力”で物件を高く売って、私は“数字”で手取りを守るわ👍

キザ:さすがさゆりさん…頼もしすぎる! では営業班代表として、この記事で“損しない秘訣”をしっかり覚えます!(smile)

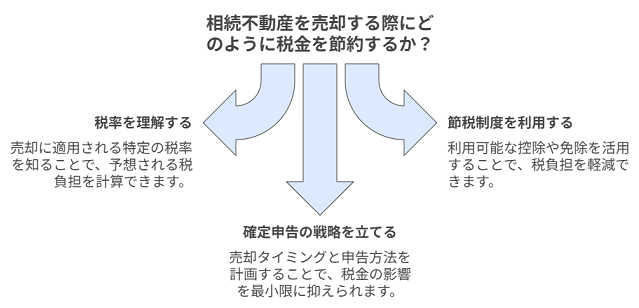

相続した不動産を売却するとき、必ず気になるのが「税金」の問題です。実際、「売ったらどれくらい税金がかか

るの?」「どうすれば節税できるの?」という疑問は多く、うまく対応しないと、数百万円単位で損をすることも

あります。 この記事では、「相続・不動産売却・税金対策」に焦点を当て、節税できる制度や税率の違い、確定申

告のポイントなど、これから売却を考えている方に役立つ情報をわかりやすく解説します。

| ・相続・不動産売却・税金対策:基本を知ることで損を防ぐ! ・売却でかかる税金と特別控除とは? ・土地を5年以内に売却する場合の注意点 ・空き家の税金対策と節税ポイント ・相続・不動産売却・税金対策:確定申告とシミュレーションのすすめ ・売却したら確定申告は必要? ・相続不動産の税金シミュレーションをしてみよう ・相続前に売る?売らない?判断のポイント ・残した方がよい場合 ・相続・不動産売却・税金対策まとめ ・関連記事リンク |

宇都宮で相続した不動産の売却・税金対策:基本を知ることで損を防ぐ!

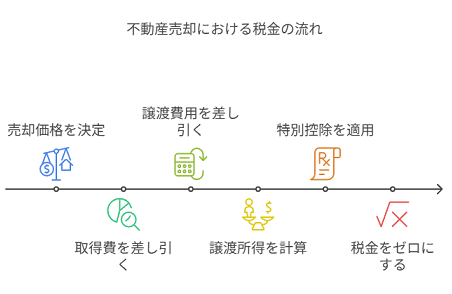

不動産を売却した際にかかる税金の中心は「譲渡所得税」です。これは、不動産を売った金額から取得費や諸経費

を差し引いた「譲渡益」に課税されます。

売却でかかる税金と特別控除とは?

「売却 税金 特別控除」でまず知っておきたいのが、「3,000万円特別控除」です。 これは、一定の条件を満たせ

ば譲渡所得から最大3,000万円を控除できるという制度で、主に被相続人(亡くなった方)が住んでいた住宅を売

却する場合に利用できます。 条件は以下の通り:

- 被相続人が住んでいた家であること(居住用)

- 相続開始から3年目の年末までに売却すること

- 空き家であっても要件を満たせば対象になる

この特例を利用すれば、多くのケースで「譲渡所得=0円」となり、税金の支払いが不要になることもあります。

さらに、被相続人が住んでいた空き家の売却においては、「空き家の譲渡所得の特別控除制度」もあり、条件が合

えば同様に3,000万円の控除が適用されます。この制度は老朽化空き家の解体や売却を促すために設けられてお

り、活用することで負担を大幅に減らすことができます。

土地を5年以内に売却する場合の注意点

「土地を5年以内に売却」すると、譲渡所得税の税率が高くなります。これは「短期譲渡所得」に該当するため、所

得税30%+住民税9%=合計39%前後となり、長期譲渡(所有5年超)の約20%の倍近い税率になります。 ただ

し、相続した不動産の場合、所有期間は「被相続人が取得してからの期間」を引き継ぐため、被相続人が5年以上

所有していれば長期譲渡扱いになります。 このルールを知らずに「まだ相続して2年しか経っていないから税率が

高い」と誤解する人も多いため、注意が必要です。 加えて、特例の併用にも制限があります。例えば「3,000万円

特別控除」と「軽減税率の特例」は併用不可ですが、要件によっては「取得費加算の特例」との併用が可能な場合

もあります。税理士など専門家への確認を忘れずに。

空き家の税金対策と節税ポイント

「空き家の税金対策」も近年注目されています。空き家を相続して長期間放置すると、以下のような負担が発生します:

- 固定資産税(住宅用地特例が外れると6倍になる可能性)

- 管理費・修繕費

- 売却時の老朽化による価値低下

節税対策としては:

- 相続後できるだけ早く売却を検討する

- 特例控除(3,000万円特別控除など)を利用する

- 相続登記を早めに済ませておく などが有効です。

さらに2023年以降、相続登記の義務化により、空き家を放置していると法的なペナルティも生じるため、早期の対

策が求められています。

宇都宮で相続した不動産の売却・税金対策:確定申告とシミュレーションのすすめ

税金を正しく納め、節税のメリットを受けるためには「確定申告」と「事前のシミュレーション」が欠かせませ

ん。

売却したら確定申告は必要?

「売却 確定申告」は必須です。不動産を売却して利益が出た場合、その翌年の2月16日〜3月15日までに確定申告

を行う必要があります。 必要な書類は:

- 売買契約書(購入時・売却時)

- 登記事項証明書

- 譲渡費用の領収書(仲介手数料など)

- 固定資産評価証明書

申告を忘れると延滞税や無申告加算税がかかる可能性があるため注意しましょう。

相続不動産の税金シミュレーションをしてみよう

「相続不動産 税金 シミュレーション」を行うことで、売却後にどのくらい税金がかかるかを事前に把握できます。 シミュレーションの例:

- 売却価格:3,500万円

- 被相続人の取得費:1,000万円

- 譲渡費用(仲介手数料など):200万円 → 譲渡所得:2,300万円 → 3,000万円特別控除を適用 → 所得0円 → 税金ゼロ!

税制の知識があれば、適切な判断が可能になり、「税金を払わずに済む」ケースも意外と多いのです。

相続前に売る?売らない?判断のポイント

「相続前に売る 売らない」という選択も重要です。高齢の親が住んでいる不動産については、以下の観点で考えま

しょう:

売った方がよい場合

- 親が施設に入る予定で今後住まない

- 相続税が高額になると予想される

- 修繕や維持費がかかりすぎる

残した方がよい場合

- 今後誰かが住む予定がある

- 土地の資産価値が高いエリアで値上がりの可能性がある

特に相続税の節税対策として、相続前に生前贈与や「小規模宅地等の特例」を検討することで、税負担を大幅に軽

減できる可能性もあります。贈与税と相続税の兼ね合いも含め、総合的な判断が重要です。

関連記事リンク

相続税・譲渡税・控除制度の理解を深め、節税対策をより堅実に進めます。 📝 不動産売却にかかる税金とは?初心者でもわかる節税と申告のポイント

売却時の税金の基本知識を押さえ、申告漏れや計算ミスを防ぎましょう。 🏠 不動産・相続・買取:相続した不動産を売る前に知っておきたいこと|節税・分割・確定申告まで

節税だけでなく、売却準備全体を見渡して総合的な戦略を立てましょう。

ひょうきん:

相続のことって、つい後回しにしがちだけど、もめごとや損失を防ぐには「準備」が一番大事!

宇都宮で不動産を持っているなら、うちの特集シリーズで要点チェックしとくといいですよ~。

この下(👇)が、僕が読みやすくまとめた、ぜんぶ実践的な内容ばかりです!

“争続”を避けるために必要な基礎知識と心構えを紹介。 📘 相続対策Ⅰ:非課税世帯でももめる?争族対策と遺言のすすめ

相続税がかからない家庭ほど、遺言の重要性が高まります。 📘 相続対策Ⅱ:資産があるなら必見!節税対策としての不動産活用術

評価減や特例の活用で、節税につながる不動産戦略を解説。 📘 相続対策Ⅲ:不動産オーナー向け|法人化・M&Aで資産を育てる相続へ

事業承継や法人化による長期的な資産管理の実例も紹介。 📘 相続対策Ⅳ:成功のカギは手順にあり|失敗しない相続の進め方

名義変更・登記・相続登記義務化までの実践ガイド。 📘 相続対策Ⅴ:認知症・信託・納税資金の備えで家族を守る

判断能力低下に備えた信託・成年後見・保険の活用法。 📘 相続対策Ⅵ:間違った節税で損しないために|出口戦略の考え方

節税だけでなく「将来売却時」を見据えた資産設計へ。 📘 相続対策Ⅶ:まとめ|7ステップでわかる“争わない・損しない”相続の実践法

プロローグ~第Ⅵ章を総まとめ!すぐ実践できる最終章。

🟧 売却相談(価格査定、相続物件の処分など):👉 不動産の売却

🟧 購入相談(資金計画、住宅ローンなど):👉 不動産の購入

🟧 境界線や共有名義の問題:👉 不動産の共有名義 |

👉 遺産分割 |

👉 境界・接道・トラブル

🟧 空き家・老朽化した建物の活用・管理:👉 空き家・空き地管理 |

👉 リフォーム・活用案

外部リンク:国税庁 「譲渡所得の課税制度」

内部リンク: 不動産売却の関連記事|エステート丙(ひのえ)

相続・不動産売却・税金対策まとめ

不動産を相続した後、売却するかどうか、いつ売るか、どの制度を使うかによって、支払う税金が大きく変わりま

す。

少しの知識で数十万円〜数百万円の差が出ることもありますので、まずは専門家に相談しながら「あなたにとって

最も得な売却方法」を選んでいきましょう。

節税と安心のために、正しい知識とタイミングが最大の武器です。売却は計画的に進めることで、大きなトラブル

や損失を未然に防ぐことができます。

📚 不動産売却をもっと詳しく知りたい方へ

👉宇都宮 不動産売却|査定・流れ・税金・空き家対策まで完全ガイド👉 相続不動産の手続き・税金を整理した「相続のまとめページ」はこちら

by エステート丙(ひのえ) since 2014