家族信託・不動産・費用:仕組みと費用感を知って後悔しない信託設計を

「家族信託を検討しているけど、どれくらいお金がかかるのか分からない…」「後から高額請求されないか心

配…」そんな疑問を持つ方に向けて、この記事では家族信託と不動産に関する費用の相場や注意点を、具体的な金

額とともに詳しく解説します。

信託を検討する際に失敗や後悔を防ぐためにも、正しい費用知識を持っておきましょう。

| ・家族信託・不動産・費用:かかるお金と内訳を理解する ・不動産を信託すると費用はいくら? ・信託の平均費用はいくら?内訳 相場は? ・欠点は何か?費用で後悔しないために ・誰が払う?費用負担の考え方 ・毎年の費用はかかる?継続管理について ・不動産のみで信託はできる?費用とのバランスは? ・家族信託・不動産・費用:自分でできる?それとも後悔する? ・自分で手続きすることは可能? ・必要ないという声も?それでも導入すべきケースとは ・家族信託・不動産・費用:事前の見積もりと制度理解で“後悔しない選択”を |

家族信託・不動産・費用:かかるお金と内訳を理解する

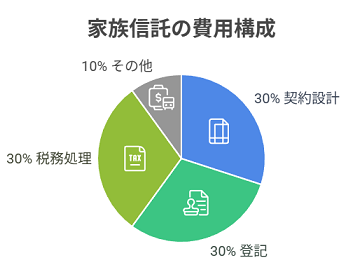

家族信託を導入する際の費用は、主に「契約設計」「登記」「税務処理」などに関するもので構成されます。不動

産を対象とする場合、これに登記費用や登録免許税も加わるため、やや高額になりがちです。

不動産を信託すると費用はいくら?

不動産を信託する場合の費用は、信託財産の評価額や内容によって変動しますが、一般的な目安としては以下のと

おりです:

-

契約書作成費用:10〜30万円(司法書士・弁護士など専門家の報酬)

-

信託登記費用:不動産評価額に応じて登録免許税(通常は評価額×0.4%)+司法書士報酬

-

不動産評価・名義変更サポート:5万〜10万円

-

信託口座開設・管理サポート:3万〜5万円

信託の平均費用はいくら?内訳 相場は?

家族信託全体の平均費用は、30万〜60万円程度が一般的とされています。ただし、登記費用や税務アドバイス、

追加書類作成が必要な場合は80万円超となることもあります。

内訳の例:

-

契約書設計:20万円

-

登記費用(登録免許税含む):10万円

-

税務申告サポート:5万円

-

金融機関との調整費:5万円

事務所ごとの価格差が大きいため、複数の事務所で見積もりを取ることが重要です。

欠点は何か?費用で後悔しないために

費用面でのデメリットを把握しておくことも重要です。

-

高額な初期費用:制度設計や専門家報酬がかかるため、相続よりコストが高いと感じる方も

-

手間が多い:信託登記や銀行口座の開設など、実務的に煩雑な部分も

-

制度理解が必要:内容を理解せずに契約を進めると、後から「想定外の費用だった」と後悔することに

誰が払う?費用負担の考え方

費用の支払い者は、信託契約を結ぶ家族間の合意によって異なります。

一般的には、

-

委託者(親)が負担するケースが多い

-

受益者の利益に直結する場合、受益者負担も検討

-

一部の専門家は「分割払い」や「成果報酬型」で対応してくれることも

家族間で揉めないよう、事前に誰が支払うのかを明確にしておくことが重要です。

毎年の費用はかかる?継続管理について

基本的に、家族信託には「毎年の維持費用」は発生しません。ただし、以下のようなケースでは追加費用が発生す

る可能性があります:

-

税理士による所得税の申告代行(不動産収益がある場合)

-

不動産の修繕・管理に伴う報酬(委託管理会社など)

-

受託者が第三者(司法書士等)の場合、年間報酬が発生することも

受託者を家族内で選ぶことで、コストを最小限に抑えることが可能です。

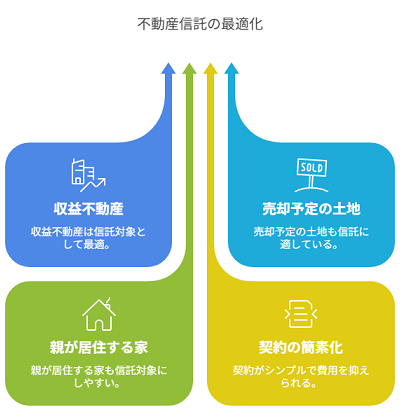

不動産のみで信託はできる?費用とのバランスは?

もちろん、不動産のみを信託対象にすることも可能です。特に「収益不動産」「売却予定の土地」「親が居住する

家」などは、信託の対象にしやすい資産です。

不動産だけに絞れば、契約も比較的シンプルになり、費用も抑えられます。

家族信託・不動産・費用:自分でできる?それとも後悔する?

自分で手続きすることは可能?

家族信託の契約書は法律上、当事者同士の合意があれば成立します。そのため、自作も「可能」です。

しかし、実務上は以下のようなリスクがあります:

-

契約不備により登記が通らない

-

課税関係の誤解で税務署とトラブル

-

不動産の売却権限が抜けており後からやり直し

結果的に専門家に依頼し直すことになり、「最初からお願いしておけばよかった…」と後悔する例も多く見られま

す。

必要ないという声も?それでも導入すべきケースとは

たしかに「資産が少ないから必要ない」「共有名義でも大丈夫」と考える方もいます。

しかし、以下のような方には特に家族信託が有効です:

-

認知症になる前に資産を動かしたい

-

不動産を売却・管理できる状態を維持したい

-

相続トラブルを避けたい

状況に応じた使い方をすることで、「不要」と思っていた制度が強力な備えになります。

家族信託・不動産・費用:事前の見積もりと制度理解で“後悔しない選択”を

家族信託にかかる費用は決して安くありませんが、トラブル防止や資産保全の効果を考えれば、十分に価値ある投

資です。

「何のために信託を使うのか?」を明確にし、信頼できる専門家と連携することで、安心できる制度設計が可能に

なります。

費用だけに目を奪われず、“将来の安心”に投資するという視点を持って、後悔のない信託活用を目指しましょう。

家族信託シリーズ|不動産と信託の実務解説

家族信託を使った不動産の売却は、正しく設計すれば非常に有効な資産管理ツールになります。一方で、契約内容

の不備や家族間の意思疎通不足が、かえって大きなトラブルを招くリスクもあります。

将来に備えて「後悔しない資産整理」を実現するために、家族信託の基本を学び、必要に応じて専門家の力を借り

ながら、適切なステップを踏んでいきましょう。

関連記事リンク

👉 宇都宮・家族信託・司法書士:信託契約はどこに頼む?費用や手続きの流れを徹底解説

🏠家族信託にかかる司法書士への依頼費用や手続きの現実的な流れがわかり、無駄な出費を

防げます。

👉 家族信託・不動産・手続き:はじめ方から後悔しない進め方まで徹底解説

🏠 手続き全体を見渡したうえで、費用対効果を意識した信託設計を実現しましょう。

👉 家族信託・不動産・相談:トラブル回避と資産承継のためのベストな相談先とは?

🏠 費用面も考慮しながら、信託設計を失敗しないための適切な相談先選びましょう。

外部リンク:家族信託:👉 信託目録の電子化について|法務省

内部リンク:👉 家族信託関連記事と

関連記事リンク

ひょうきん:

相続のことって、つい後回しにしがちだけど、もめごとや損失を防ぐには「準備」が一番大事!

宇都宮で不動産を持っているなら、うちの特集シリーズで要点チェックしとくといいですよ~。

この下(👇)が、僕が読みやすくまとめた、ぜんぶ実践的な内容ばかりです!

“争続”を避けるために必要な基礎知識と心構えを紹介。 📘 相続対策Ⅰ:非課税世帯でももめる?争族対策と遺言のすすめ

相続税がかからない家庭ほど、遺言の重要性が高まります。 📘 相続対策Ⅱ:資産があるなら必見!節税対策としての不動産活用術

評価減や特例の活用で、節税につながる不動産戦略を解説。 📘 相続対策Ⅲ:不動産オーナー向け|法人化・M&Aで資産を育てる相続へ

事業承継や法人化による長期的な資産管理の実例も紹介。 📘 相続対策Ⅳ:成功のカギは手順にあり|失敗しない相続の進め方

名義変更・登記・相続登記義務化までの実践ガイド。 📘 相続対策Ⅴ:認知症・信託・納税資金の備えで家族を守る

判断能力低下に備えた信託・成年後見・保険の活用法。 📘 相続対策Ⅵ:間違った節税で損しないために|出口戦略の考え方

節税だけでなく「将来売却時」を見据えた資産設計へ。 📘 相続対策Ⅶ:まとめ|7ステップでわかる“争わない・損しない”相続の実践法

プロローグ~第Ⅵ章を総まとめ!すぐ実践できる最終章。

🟧 売却相談(価格査定、相続物件の処分など):👉 不動産の売却

🟧 購入相談(資金計画、住宅ローンなど):👉 不動産の購入

🟧 境界線や共有名義の問題:👉 不動産の共有名義 |

👉 遺産分割 |

👉 境界・接道・トラブル

🟧 空き家・老朽化した建物の活用・管理:👉 空き家・空き地管理 |

👉 リフォーム・活用案

👉 相続不動産の手続き・税金を整理した「相続のまとめページ」はこちら

by エステート丙(ひのえ) since 2014